L’impact de l’historique de crédit sur les coûts d’assurance habitation dépasse celui du climat

Les coûts des assurances habitation continuent d’intéresser de plus en plus les propriétaires. Alors que l’impact des aléas climatiques sur les primes d’assurance est souvent mis en avant, une étude révèle que les anciens scores de crédit peuvent avoir un effet encore plus prononcé sur les coûts. Ce constat soulève des interrogations quant à l’équité des pratiques de tarification.

L’influence des scores de crédit sur les tarifs d’assurance

Une récente analyse de la Consumer Federation of America a mis en évidence que, dans certaines régions, des propriétaires ayant des scores de crédit bas paient des primes d’assurance plus élevées que leurs homologues vivant dans des zones à risque élevé mais bénéficiant de meilleures cotes de crédit. Par exemple :

- Les propriétaires en Pennsylvanie, Arizona et Oregon connaissent des pénalités de tarification élevées.

- Ceux ayant un score d’environ 630 peuvent voir leurs primes dépasser de plus de 100% celles attribuées à des individus avec un score de 820.

- La différence peut représenter une charge annuelle de près de 2 000 dollars dans certaines localités.

Réactions de l’industrie de l’assurance

Le secteur de l’assurance s’est fermement opposé aux conclusions de l’étude. Des représentants de l’American Property Casualty Insurance Association (APCIA) affirment que l’utilisation des scores de crédit permet d’évaluer plus précisément les risques et peut paradoxalement profiter aux consommateurs. Les points à retenir incluent :

- Ils affirment que la prise en compte des scores de crédit se traduit par des économies pour la majorité des consommateurs.

- L’APCIA souligne également la nécessité d’une régulation rigoureuse dans l’utilisation des scores de crédit pour s’assurer que des circonstances exceptionnelles soient prises en considération.

Comparaison des pénalités par État

Les écarts entre les primes selon les scores de crédit varient considérablement à travers les États-Unis. Le tableau ci-dessous résume ces différences, mettant en lumière les États où la situation est la plus critique :

| État | Score de crédit bas (environ 630) | Score de crédit élevé (environ 820) | Différence de prime |

|---|---|---|---|

| Pennsylvanie | 2 400 dollars | 1 200 dollars | 100% |

| Arizona | 2 500 dollars | 1 200 dollars | 108% |

| Oregon | 2 300 dollars | 1 100 dollars | 109% |

L’appel à la régulation

Face à cette situation, des groupes de consommateurs évoquent la nécessité d’interdictions sur l’utilisation des scores de crédit pour la tarification. En effet, des États comme Californie, Maryland, et Massachusetts ont déjà mis en place des lois pour interdire cela. Les arguments avancés par ces groupes incluent :

- Les scores de crédit ne devraient pas déterminer les tarifs d’assurance.

- Transparence des modèles de tarification est essentielle pour protéger les consommateurs.

La perception des consommateurs

Environ 70% des Américains exprimeraient leur désapprobation quant à l’utilisation des scores de crédit pour déterminer les primes d’assurance. Ce sentiment témoigne d’une préoccupation généralisée sur l’équité de cette mesure. Les études de l’industrie montrent également que de nombreux assurés ne sont pas conscients que leur historique de crédit pourrait influencer leur prime d’assurance, une méconnaissance qui peut conduire à des pénalités inattendues.

Exemples de témoignages

Les témoignages de consommateurs mettent en lumière les conséquences des politiques en place. Voici quelques récits :

- Un propriétaire en Pennsylvanie raconte avoir vu sa prime augmenter de manière significative après avoir déménagé, même dans une zone moins exposée aux aléas climatiques.

- Une mère de famille en Oregon rapporte avoir dû réduire ses dépenses en raison de l’augmentation des primes de son assurance habitation liée à son score de crédit.

FAQ

Quels sont les critères pris en compte pour déterminer le prix de l’assurance habitation ?

Les assureurs prennent en compte divers éléments, notamment l’historique de crédit, la localisation, l’état de la maison et les risques environnementaux.

Comment les scores de crédit affectent-ils l’assurance habitation ?

Les assureurs utilisent les scores de crédit pour évaluer le risque des assurés. Un score bas peut entraîner des primes plus élevées, même dans des zones moins à risque.

Y a-t-il des États qui interdisent l’utilisation des scores de crédit en assurance ?

Oui, les États de Californie, Maryland et Massachusetts ont déjà interdit cette pratique, recherchant un tarif d’assurance plus juste.

Pourquoi est-il important d’adresser cette question ?

Les pratiques actuelles peuvent renforcer les inégalités économiques et pénaliser des consommateurs qui peuvent, par ailleurs, avoir des comportements prudents.

Comment les consommateurs peuvent-ils défendre leurs intérêts ?

Les consommateurs sont encouragés à se renseigner sur leur score de crédit et à s’engager politiquement pour promouvoir des lois favorisant l’équité dans l’assurance.

Besoin d'aide pour choisir votre assurance ?

Recevez un devis personnalisé et gratuit en moins de 2 minutes. Nos experts vous accompagnent dans votre choix.

À propos de l'auteur

Olivier Chevalier

Spécialiste immeubles depuis 19 ans, expert copropriétés, conseiller gestionnaires syndics professionnels.

Articles similaires

Cinq compagnies d'assurance font leur grand retour en Californie

Au cours des dernières années, la Californie a connu une dynamique particulière en matière d’assurance, marquée par le retrait de...

Assurance habitation en Bretagne : des tarifs avantageux qui risquent de ne pas durer

Depuis quelques années, la Bretagne s’impose comme la région offrant les tarifs d’assurance habitation les plus compétitifs de France. Cependant,...

Les consommateurs ont besoin d'informations sur l'augmentation des risques d'assurance : les régulateurs d'État doivent leur fournir ces données

Dans un cadre économique en constante évolution, les consommateurs d’assurance se retrouvent confrontés à une réalité préoccupante : une augmentation...

📚 Articles sur le même sujet

Découvrez d'autres articles dans la catégorie Actualité

Surtaxe en colère : un propriétaire a-t-il le droit de voter depuis son lieu de résidence ?

La question de la surtaxe sur les résidences secondaires provoque de vives réactions parmi les…

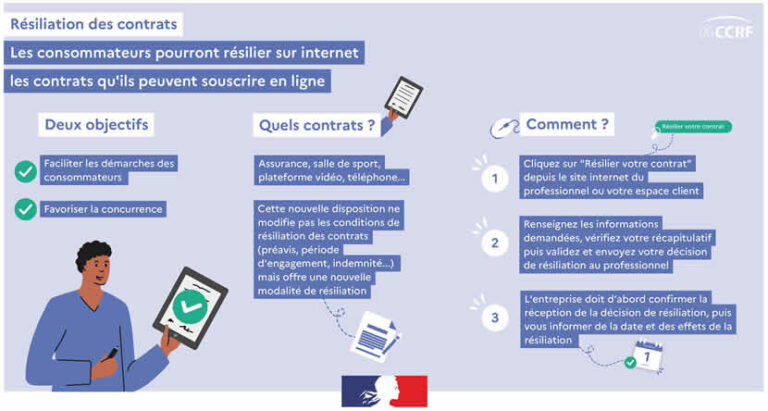

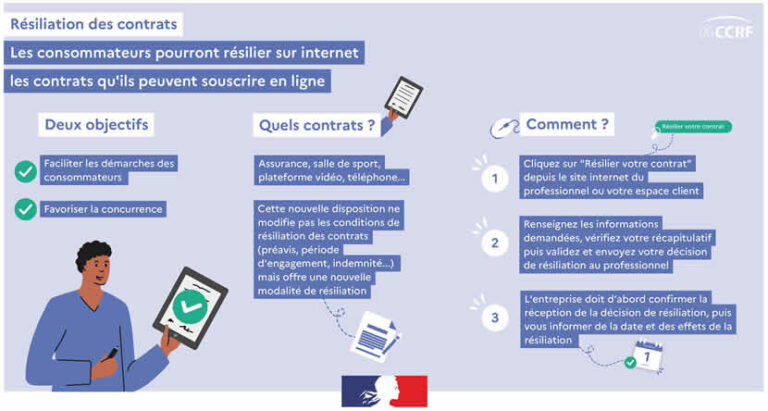

Résiliation simplifiée en 3 clics : pourquoi la loi reste-t-elle ignorée ?

Face à la multitude de contrats souscrits en ligne, la récente législation sur la résiliation…

Après les récentes inondations en Ille-et-Vilaine, les assurés face au risque croissant de résiliation par leur compagnie

Les récentes inondations en Ille-et-Vilaine, survenues en février, ont mis en lumière les difficultés auxquelles…

Assurances : Face à la montée des sinistres, le groupe IMA dynamise ses services d’assistance

Assurances : Face à l’augmentation des sinistres, le groupe IMA renforce ses services d’assistance Avec…

✍️ Articles du même auteur

Découvrez d'autres articles de Olivier Chevalier

Surtaxe en colère : un propriétaire a-t-il le droit de voter depuis son lieu de résidence ?

La question de la surtaxe sur les résidences secondaires provoque de vives réactions parmi les…

astuces incontournables pour ajuster les garanties de votre assurance habitation et optimiser votre protection

Posséder une assurance habitation est essentiel pour protéger son logement et ses biens. Cependant, il…

Bien choisir ses outils de jardinage en 2026

L’année 2026 marque une bascule significative dans le jardinage : finies les listes interminables d’outils,…

Résiliation simplifiée en 3 clics : pourquoi la loi reste-t-elle ignorée ?

Face à la multitude de contrats souscrits en ligne, la récente législation sur la résiliation…

Besoin d'aide avec votre assurance ?

Nos experts sont là pour vous accompagner dans vos démarches