L’assurance habitation : des disparités régionales face aux cambriolages et aux catastrophes naturelles

Avec l’augmentation constante des sinistres, le marché de l’assurance habitation en France fait face à des défis croissants, notamment des disparités de tarifs en fonction des régions. En 2024, une étude de Selectra a révélé une hausse notable des prix, avec une augmentation moyenne de 8,8%, alimentée par des facteurs tels que l’exposition aux cambriolages et les ||catastrophes naturelles||.

Disparités régionales dans les tarifs de l’assurance habitation en France

Lorsqu’on examine les tarifs d’assurance habitation dans l’hexagone, on constate de fortes disparités. Les régions sont affectées par des niveaux de risques très variés, influençant directement le coût des primes. D’après les données collectées, voici un aperçu des tarifs moyens :

| Région | Tarif moyen €/m² |

|---|---|

| Grand Est | 0,25 |

| Bourgogne-Franche-Comté | 0,25 |

| Provence-Alpes-Côte d’Azur | 0,32 |

| Île-de-France | 0,33 |

Les villes les plus touchées par les tarifs élevés

Dans certaines zones comme la Bourgogne-Franche-Comté, des écarts notables existent entre les villes. Par exemple, Besançon se distingue avec des primes de 368 € par an pour une maison, comparativement à Belfort où le tarif est de 275 € pour le même type de logement. En revanche, les prix pour les appartements montrent moins de disparités, avec Besançon à 145 € et Belfort à 123 €.

- Besançon : 368 € (maison), 145 € (appartement)

- Belfort : 275 € (maison), 123 € (appartement)

- Vesoul : 263 € (maison), 119 € (appartement)

La sévérité des risques à l’origine des variations

Les sinistres tels que les cambriolages et les catastrophes climatiques influencent également les primes. En Île-de-France, le taux de cambriolages se monte à 6,5 pour 1 000 habitants, alors qu’il est de 4,22 en Bourgogne-Franche-Comté. En matière de catastrophes naturelles, la situation est encore plus critique :

- 82% des habitants de Provence-Alpes-Côte d’Azur ont subi une catastrophe climatique

- Seulement 24% des Bretons ont été concernés par ce type de sinistre

Les tarifs d’assurance face aux défis environnementaux

La France est à la croisée des chemins en matière de gestion des risques. Les assureurs doivent ajuster leurs tarifs en conséquence, afin d’équilibrer les montants des primes avec la sévérité des risques auxquels les assurés sont confrontés.

Comparaison des tarifs : Nancy vs Metz

En Lorraine, les écarts entre villes restent relativement modestes. Examinons les tarifs pour les maisons et appartements :

| Ville | Tarif appartement (€) | Tarif maison (€) |

|---|---|---|

| Nancy | 137 | 257 |

| Metz | 136 | 258 |

À Nancy, le tarif le plus bas pour une maison peut descendre à 128 €, tandis qu’à Metz, il commence à 159 €, illustrant que même dans des zones proches, les coûts peuvent varier.

Les conséquences économiques des tarifs d’assurance en hausse

La hausse des primes d’assurance habitation impacte directement le budget des ménages. En 2025, il est crucial pour les consommateurs de choisir judicieusement leur couverture. Pour ceux habitant dans des zones à haut risque, le coût de l’assurance peut représenter une part significative des dépenses totales.

- Rester informé sur les fluctuations des tarifs

- Comparer les offres disponibles sur le marché

- Envisager des options de réduction des primes

Pour plus de détails sur les différences de tarifs selon les régions, consultez ce site : Écarts de tarifs d’assurance par région.

FAQ

Quels facteurs influent sur le prix de l’assurance habitation ?

Les principales raisons incluent l’exposition aux cambriolages, les catastrophes naturelles, la densité de population et le type de logement.

Quelles régions ont les tarifs les plus élevés ?

Les tarifs les plus élevés se trouvent généralement en Île-de-France et en Provence-Alpes-Côte d’Azur.

Comment économiser sur son assurance habitation ?

Comparer les devis, augmenter les franchises et choisir un système de sécurisation pour votre habitation peut réduire les coûts.

Est-ce que les tarifs d’assurance vont continuer à augmenter ?

Il est probable que les tarifs augmentent en fonction de l’évolution des risques climatiques et des tendances criminelles.

Comment les catastrophes naturelles affectent-elles l’assurance habitation ?

Les sinistres naturels entraînent des réclamations plus fréquentes et plus coûteuses, ce qui pousse les assureurs à augmenter les primes.

Besoin d'aide pour choisir votre assurance ?

Recevez un devis personnalisé et gratuit en moins de 2 minutes. Nos experts vous accompagnent dans votre choix.

À propos de l'auteur

Olivier Chevalier

Spécialiste immeubles depuis 19 ans, expert copropriétés, conseiller gestionnaires syndics professionnels.

Articles similaires

Changer de ville lors d'un déménagement peut entraîner une hausse de votre tarif d'assurance de plus de 50 %

Changer de ville lors d’un déménagement n’est pas qu’une simple question de carton et de camion. C’est également un processus...

La NAIC se prépare à lancer une nouvelle collecte de données sur l'assurance habitation

Dans un contexte où le secteur de l’assurance habitation doit s’adapter aux évolutions du marché, la National Association of Insurance...

Climat : le rapport souligne l'importance d'adapter l'assurance habitation aux nouveaux risques climatiques

Les récents événements climatiques ont mis en lumière la nécessité d’adapter le système d’assurance habitation aux nouveaux risques. Un rapport...

📚 Articles sur le même sujet

Découvrez d'autres articles dans la catégorie Actualité

Surtaxe en colère : un propriétaire a-t-il le droit de voter depuis son lieu de résidence ?

La question de la surtaxe sur les résidences secondaires provoque de vives réactions parmi les…

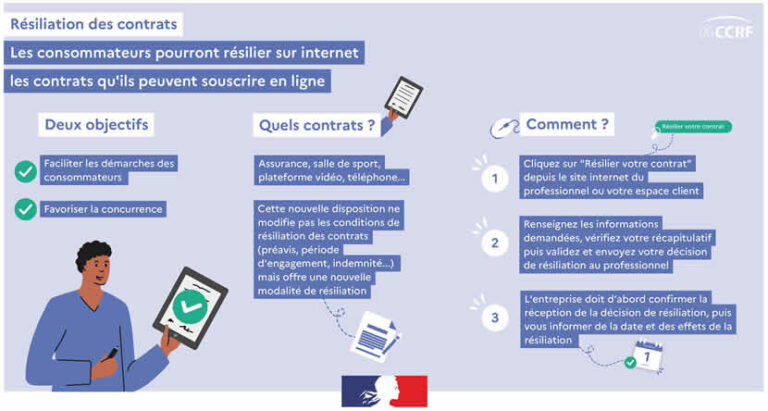

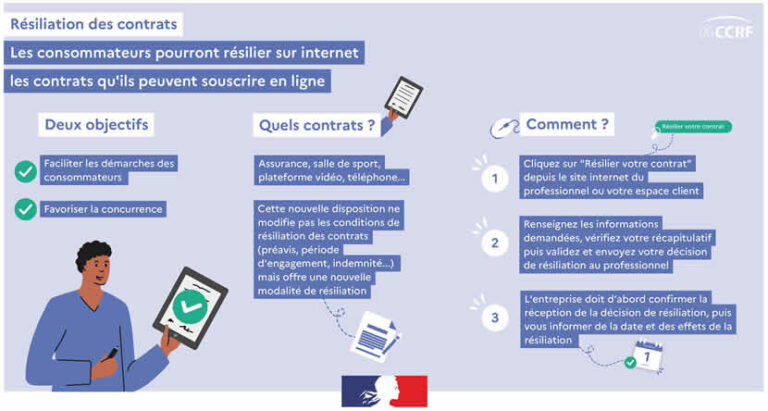

Résiliation simplifiée en 3 clics : pourquoi la loi reste-t-elle ignorée ?

Face à la multitude de contrats souscrits en ligne, la récente législation sur la résiliation…

Après les récentes inondations en Ille-et-Vilaine, les assurés face au risque croissant de résiliation par leur compagnie

Les récentes inondations en Ille-et-Vilaine, survenues en février, ont mis en lumière les difficultés auxquelles…

Assurances : Face à la montée des sinistres, le groupe IMA dynamise ses services d’assistance

Assurances : Face à l’augmentation des sinistres, le groupe IMA renforce ses services d’assistance Avec…

✍️ Articles du même auteur

Découvrez d'autres articles de Olivier Chevalier

Surtaxe en colère : un propriétaire a-t-il le droit de voter depuis son lieu de résidence ?

La question de la surtaxe sur les résidences secondaires provoque de vives réactions parmi les…

astuces incontournables pour ajuster les garanties de votre assurance habitation et optimiser votre protection

Posséder une assurance habitation est essentiel pour protéger son logement et ses biens. Cependant, il…

Bien choisir ses outils de jardinage en 2026

L’année 2026 marque une bascule significative dans le jardinage : finies les listes interminables d’outils,…

Résiliation simplifiée en 3 clics : pourquoi la loi reste-t-elle ignorée ?

Face à la multitude de contrats souscrits en ligne, la récente législation sur la résiliation…

Besoin d'aide avec votre assurance ?

Nos experts sont là pour vous accompagner dans vos démarches